全美規模最大P2P網路借貸平台─Lending Club (2006~ )

背景

金融海嘯後初期,傳統銀行對個人借貸的審核更加嚴謹,個人借貸尤在無擔保品的情況下更是難以成功獲取貸款。因此,互聯網借貸平台藉此機會搶佔市場。借貸平台鼻祖Lending Club 2006年成立於舊金山,以媒介之角色搭起借方與貸方間的橋樑,以取代銀行的借貸管道,標榜將傳統銀行享有的存貸息差利潤,歸還給平台參與者,達成借款者及貸款者的雙贏。

創辦人─ 「證券律師」+「軟體工程師」組合

Renaud Laplanche 1970(46), France

一開始在巴黎的律師事務所工作,1993年到美國與 Franck Nazikian共同合開一間軟體公司”TripleHop Technologies”, 當時他便發現銀行信用卡的年化利率高達18%而他自己卻只從銀行端賺得1.5%,因此他認為只要直接串連起投資放款與借款兩方,便能改善銀行在其中的不平等也能壓低借方的利率並提供給投資方較高的回饋。TripleHop於2005年被甲骨文公司收購後,2006年Laplanche離開甲骨文公司與Soulaiman Htite共同創辦Lending Club。

Soulaiman Htite 1973(43)

因TripleHop被甲骨文公司收購而認識Htite,當時他任職甲骨文軟體部門,因此共同創立Lending Club時,從 Oracle 帶走 12位優秀工程師。

獲利方式─ 9成營收來自交易費用

1. 向借款人(borrower)收取交易費用,為貸款成交額的1%~5%

2. 向投資者收取服務費用,為投資者每期從借款人那裡回收本息的1%

3. 來自LCA (LC-Advisors)的收入,管理費用率為0.75%~1.25%

除手續費外,借款人還可能需要支付以下費用:

1. 未成功支付的費用:

借款人每月的還款都是通過借款人帳戶向Lending Club 自動轉帳不收額外手續費,如借款人帳戶未能支付,借款人則需支付每次15 美元的費用。

2. 逾期還款的費用:

如果借款人還款晚於15 天的寬限期,從第16 天開始需要支付未付分期還款金額的5%和15 美元之間的高者,每次逾期支付一次

3. 處理支票的費用:

如果借款人選擇使用支票付款,需要支付每筆15 美元的費用。

一、營運模式

圖二、從借貸到投資的交易流程

● Lending Club透過與美國聯邦存款保險公司 (FDIC) 擔保的猶他州特許銀行WebBank合作,由WebBank向通過審核的借貸用戶放款,WebBank再將貸款以憑證形式賣給Lending Club,並獲得由Lending Club發行會員支付憑證的資金。

● 2014年,Lending Club於平台中增加中小企業貸。

● 整個交易中,Lending Club不提供資金保障,也就是說,當平台上出現呆帳時,將由FDIC授權的擔保銀行WebBank承擔。

(一) Lending Club借款人申請標準高

Lending Club藉由對借款人的申請標準提高以減少違約的發生。如:

1. 借款人最低的信用級別(FICO)要在660分之上

2. 負債/收入比要低於40%(不包括房貸)

3. 至少有3年的信用歷史等。

而平均下來Lending Club的借款人:

1. 信用級別FICO為699分

2. 負債/收入比為18.29%(不包括房貸)

3. 16.4年的信用歷史

4. 年收入為75,894美金

5. 貸款規模為14,853美金。

(二) Lending Club獨有的借款人評分等級

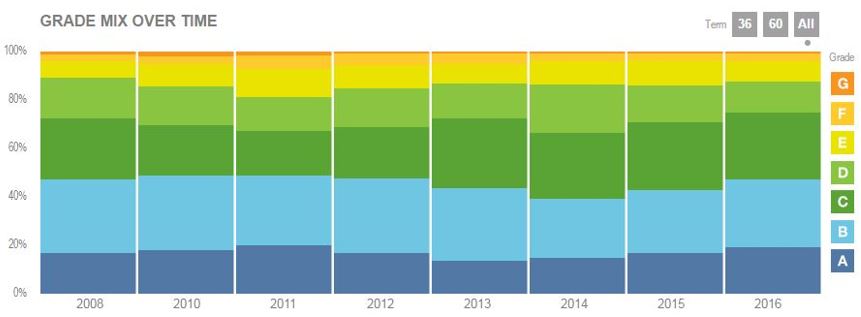

Lending Club根據借貸人提供的信息,信用數據,貸款期限和金額,設計了一套自己的借款人評分標準。從A1到G5一共35個評級,不同級別有不同的利率,對投資者而言風險也不同。

圖三、各級別的平均利率及投資人風險評估

圖片來源:Lending Club

● 所有等級貸款中,A、B 、C、D 四類貸款共占約80%,E、F 和G 三類貸款的占比最小,且呈不斷縮小的趨勢。

圖片來源:Lending Club

● Lending Club透過自行發展的信用評估與篩選模型建立借款人的信用檔案,最後僅有10%的客戶會通過審核。這些客戶的信用分數(FICO)平均699以上,壞帳率2%至4%,已達美國銀行巨頭摩根大通、富國銀行信用卡壞帳率的平均水準。

圖片來源:NSR (紀錄時間2016/05)

● 圖片顯示Lending Club的違約率(loss rate)逐年下降,截至2016年3月違約率只有2.91%,低於競爭對手Prosper。

(三) 藉Facebook擴展業務

2007年5月Lending Club在Facebook 上線「合作性的P2P 貸款服務」, Facebook用戶在Lending Club上註冊,註冊信息就會顯示在用戶的Facebook頁面上,訪問者知道他是Lending Club 的成員,且有資金出借(或借入)需求。另一方面,Facebook也為Lending Club 未來業務開展提供有利條件:

1.Lending Club能獲得Facebook用戶的朋友圈數據,產生大量的潛在客戶群

2.Facebook 為Lending Club提供用戶身份認證依據

3.Facebook 社交平台營造借貸雙方並非完全陌生人環境,更有利於p2p 貸款業務的開展

二、最近發展

● Lending Club與阿里巴巴達成合作,提供向阿里巴巴位於中國的供應商購買存貨的美國小企業提供融資。透過阿里巴巴“e-credit”的融資工具,提供高達30萬美元的貸款,而貸款申請流程還不到5分鐘。

● Lending Club聯合創始人Renaud Laplanche在2016年5月初辭去董事長兼CEO職位,Lending Club股價受此影響累計下挫43%。離職原因為Lending Club在對兩筆貸款交易進行內部審查後發現,這兩筆總額為2200萬美元貸款違反了公司政策。隨即,高盛(Goldman Sachs)與傑富瑞(Jefferies)2大合作銀行隨即宣布暫停購買該公司的貸款。

● 2016年5月,中國盛大網絡創始人陳天橋收購了Lending Club 11.7%的股份。包括佣金在内,盛大為此項交易總計支付了近1.6億美元(約合人民幣10.5億元),包括以1.487億美元收購Lending Club的2900萬股股票,此外還以1120萬美元收購了該公司1570萬股認股期權。6月底時,將持股從11.7%增至15.13%,成為Lending Club的最大股東。

● 2016年8月,前景堪憂:第2季虧損增至8,140萬美元Lending Club發布新聞稿說,財務長 Carrie Dolan辭職「另謀高就」,由財務主任(controller)Bradley Coleman暫代財務長,同時房利美(Fannie Mae)執行長 Timothy Mayopoulos將出任董事。

三、成功的關鍵

1. 利用網路蒐集資料及大數據分析,建立線上即時借貸風險評估機制,包括個人信用記錄、就業數據和網上瀏覽紀錄,更加準確地預測用戶的付款行為和壞帳率。過去,傳統金融機構在徵信體系,難以通過大數據驅動技術的革命性創新,數據的量、深度、廣度都不足夠。

2. 創造三贏局面,改善金融活動中效率問題,使閑置資金的有效分配,同時滿足微型企業和信用空白個人的融資需求,不與傳統金融業形成直接競爭。

3. 美國 P2P Lending 發展,其中 FICO 機制才是Lending Club 成功的關鍵,由FICO建構個人金融資料庫並將信用程度分數化,並且開放給P2P業者直接查詢。台灣目前雖將個人金融資料存放金資中心,但僅讓金融業查詢使用。未來,可能開放給銀行或銀行與P2P 業者合作方式,並允許銀行自行設立 P2P,透過銀行協助 P2P 業者解決資金來源、貸放經驗與徵信資料不足等問題,也有助銀行因應金融科技發展。(2026字;圖6)

參考資料:

- Lending Club

- Lending Club 個案分析 – P2P Lending. HSIENBLOG, 2016.08.10

- Renaud Laplanche, Wikipedia.

- Default Rates at Lending Club & Prosper: When Loans Go Bad. LendingMemo, 2014.10.17

- 美網貸業出包 / 從四方面了解Lending Club. udn 聯合財經網, 2016.05.10

- P2P標杆的隕落——LendingClub CEO意外下台與股價暴跌, MONEY DJ, 2016.05.10

- 還原真實的Lending Club模式:它到底是不是信息中介?壹讀, 2016.05.06

本站相關文章:

- PWC全球金融科技調查報告:金融科技業將重塑金融產業生態

- 金管會公布「金融科技發展策略白皮書」

- 2015年全球金融科技投資超過223億美元

- 創投投資前十大Fintech公司 高達94億美元

- Fintech專利前瞻趨勢與挑戰說明會 簡報分享

--------------------------------------------------------------------------------------------------------------------------------------------