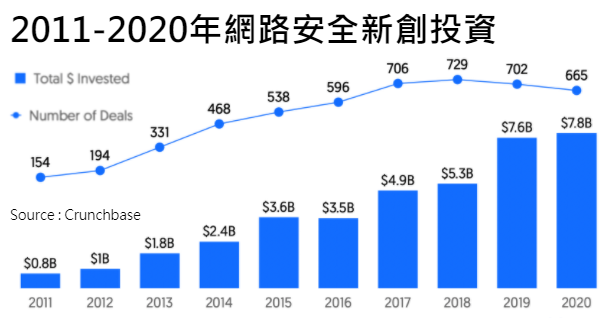

圖、2011-2020年網路安全新創投資

隨著網路攻擊繼續威脅企業和危害個人隱私,網路安全不僅是一個熱門話題,而且是任何公司、政府或組織必須投資的項目。

受到COVID-19疫情影響,許多公司轉為遠距工作模式,對網路安全的需求大幅增加。隨著勞動力的分散,完全的數位化不再是選擇而是必須,因而導致資料和敏感文件透過雲端傳輸的增加,以及公司尋求加強對駭客和資料洩露的防範。反過來,也促成了新的網路安全新創公司的崛起,以及資安產業成為風險投資的標的。

2020年,全球網路安全產業的新創投資創下歷史新高,達到78億美元。自2017年以來,全球約有1500家網路安全公司取得創投資金,尚未退出市場。其中約58%處於種子階段,32%處於早期階段,10%處於後期階段。

全球網路安全產業(cybersecurity industry)在過去十年間快速增長,隨著許多公司被迫轉為線上發展,COVID-19增加產業的緊迫性和相關性。Gartner預計到2024年,資訊安全和風險管理市場的終端使用者支出將達到2077億美元。

高度公開和具破壞性的資料外洩事件也在網路安全產業,快速擴展中發揮了很大作用。2020年4月,美國聯邦調查局(FBI)報告指出,由於駭客利用遠端工作和日常商業活動轉移到網路的趨勢,日常網路安全投訴增加了4倍。事實上,網路漏洞可能的損失高昂,無論是從修復問題的成本還是從因缺乏信任而失去客戶的潛在成本來看,使得網路安全工具成為降低風險的手段。

過去十年,公司緩慢的轉向雲端運算,而COVID-19加快數位轉型速度。隨著公司轉向雲端的使用以及連結網路的資產數量增加,間接創造了更大的被攻擊機會。

COVID-19加速了雲端運算轉型,也推動了Lacework、Aqua Security、OwnBackup、Axonius等雲端安全公司的發展。自COVID-19疫情以來,這些公司都籌集了超過1億美元的資金。受攻擊管理公司Expanse甚至在2020年10月宣佈超過100%的同比增長,後於2020年12月被Palo Alto Networks以8億美元收購。

2011到2020年網路安全產業投資市場

過去十年,網路安全產業成長穩定,但在2019年開始出現爆炸性的增長,取得了76億美元的資金,比2018年增加44%。根據2011至2020年的融資紀錄,以色列排名第二,僅次於美國,籌集了約27億美元(大部分資金集中在過去兩年)。中國排名第三,籌集了18億美元。英國和加拿大分別排在第四和第五。

2020年網路安全新創投資

2020年,全球網路安全創投資金中約有6%為天使和種子輪,39%為早期階段,53%為後期階段,還有2%多為技術成長輪。

相對於全球整體市場(天使輪、種子輪和早期階段的投資總額為35%),網路安全產業更注重早期階段的投資(天使輪、種子輪和早期階段的投資總額為45%),擁有大量早期階段公司意味著新的資金和機會。

2020年最大筆交易是加州的雲端安全公司Netskope的3.4億美元G輪融資,公司估值為30億美元。最大的退出交易(exit transaction)是私募股權公司Thoma Bravo以12億美元收購了總部位於美國猶他州的Venafi。

2020年,全球網路安全產業總共有15輪超過1億美元的融資,其中包括:

- 端點防護(Endpoint Protection)公司SentinelOne的兩輪融資:2億美元E輪融資和2.67億美元F輪融資

- 應用程式資安開發商Snyk的兩輪融資:1.5億美元C輪融資和2億美元D輪融資

2020年全球網路安全投資熱區

2020年美國和以色列占近90%的網路安全公司投資,英國則是占約3%(2.62億美元),主要在資料隱私(data privacy)公司Privitar 8000萬美元的C輪融資。另一家值得注意的英國新創是人工智慧資安公司Darktrace,2018年成為獨角獸,2021年4月成功在英國IPO上市。

美國

2020年,美國占全球網路安全公司投資的76%,資本達59億美元。

2019年到2020年,美國的網路安全資金成長了22%,明顯高於美國整體創投市場的(15%的成長)。2020年,39%的網路安全資金為天使、種子和早期階段,低於全球的45%。作為全球最成熟的網路安全市場,美國的後期階段投資比例更高。

2020年,美國網路安全公司48%的資金(29億美元)都集中在加州,與加州在2020年美國整體投資市場的佔有率(52%)持平。其中有94%的資金流向位於舊金山灣區(Bay Area)的公司。

雖然,灣區(Bay Area)是美國產業中心,但其他城市也逐漸竄起。位於紐約州的網路安全公司在2020年籌集了8.74億美元,占全國的近15%,創下新紀錄,籌集的資金比2019年增長了63%。

另一個值得注意是麻薩諸塞州(Massachusetts),2020年占美國網路安全資金的12%。當地資安產業持續成長,截至2021年4月,由於Snyk的3億美元E輪融資和iboss的1.45億美元B輪融資,麻州取得了18%的資金。

許多以色列網路安全公司也移入麻州波士頓地區,以便與美國龐大的客戶群銜接。這些公司選擇麻州的因素,包括靠近科技人才和接近以色列的可控時差。

以色列

以色列在2020年吸引了超過了10億美元的資金,較2019年增加了近65%。其中有超過90%是在2020年4月後–COVID-19疫情蔓延後所籌集的。

以色列2020年的網路安全產業創投中,53%處於天使、種子或早期階段,顯示以色列的新創公司仍然年輕,有發展空間,預計隨著這些早期階段的公司取得更多的後期資金,以色列的總融資金額將不斷攀升。

雖然在創投方面,以色列的網路安全公司仍很年輕,但資訊安全領域一直是國家發展的重點,政府非常積極地強調網路安全的重要性。2012年,總理辦公室成立了以色列國家網路局(Israel National Cyber Directorate),專門負責促進國家網路安全。2017年,網路局發佈了《以色列網路防禦方法 Israeli Cyber Defense Methodology》,概述如何將以色列的網路風險降到最低。對風險和保護企業的重視,加上過去十年技術和風險基金的崛起,刺激了當地網路安全技術的繁榮。

以色列成熟的網路安全公司,其中最引人注目的是Check Point。以色列當地也吸引了許多美國公司前往設點,包括Snyk、BigID、Cybereason、Axonius等。網路安全公司近期的蓬勃發展也導致以色列取得創投支持的網路安全公司中有近50%是在2016年或之後成立的。鑒於該國早期階段資金的高比例,預計網路安全公司投資在以色列將繼續增長。

2020年有六家網路安全獨角獸新創公司

2020年,有六家網路安全新創公司成為獨角獸,其中有五家在美國,一家來自以色列。

Snyk是資安應用程式開發商,協助使用開放原始碼(open-source code)公司的資訊安全。

SentinelOne提供自動端點防護,防止、檢測和應對所有主要途徑的攻擊。

Verdaka的建築物安全系統將安全監視器和訪客控制結合基於雲端的智慧軟體。

Arctic Wolf將安全運營作為尊榮服務經營,提供全天候的監控、檢測和反應,以及持續的風險管理。

Cato Networks是Cato SASE(Secure Access Service Edge安全存取服務邊緣)的供應商,將SD-WAN(軟體定義廣域網路)和資訊安全融合到雲端原生(cloud-native)服務中。

BigID是一家數據智慧公司,幫助公司保護客戶資料並遵守隱私法規。

2021年已有9家網路安全獨角獸新創誕生

2021年網路安全產業持續發酵,光是第一季就有超過37億美元的投資和9家新的獨角獸公司出現。如果繼續以這種速度增長,部分人士預測2021年的總投資額可能達到150億美元。

2021年前六個月產業的併購案出現大規模增長,以雲端安全、安全諮詢以及風險和合規方面的公司都有重大交易。根據Momentum的資料,163項交易的總併購金額達到了破紀錄的395億美元,是2020年上半年93項交易、98億美元的四倍多。

截至2021年8月,今年有9件併購交易的估值超過10億美元,包括Proofpoint被Thoma Bravo以123億美元收購,Auth0被Okta以64億美元收購,以及McAfee被TG以40億美元收購。同時,截至2021年8月,已經有9家網路安全獨角獸新創公司誕生:

Armis Security提供物聯網(IoT)安全解決方案,幫助企業監控網路或設備。

Coalition是一家網路保險和網路安全公司,幫助企業管理網路風險。

Wiz的雲端可見性解決方案提供了跨雲端、容器和工作負載的安全風險完整檢視。所謂容器(containers)防護就是運用流程來設置一些資安工具和政策以確保容器內的一切都依照您的規劃來運作,包含基礎架構、軟體供應鏈、執行時期環境以及期間中各個環節的所有防護。

OwnBackup是一家供應商,為使用Salesforce客戶提供雲端資料保護和備份系統。

Axonius的網路安全資產管理平台,可以提供資產清單,發現安全解決方案的覆蓋缺口,並執行安全政策。

Socure提供客戶數位身份驗證的預測分析平台。

Orca Security提供安全和合規性解決方案,為亞馬遜網路服務(Amazon Web Services)、Azure和谷歌雲端平台。

Lacework是一個雲端安全平台,為雲端工作負載提供自動威脅防禦和入侵偵測。

Aqua Security幫助企業保護雲原生、基於容器和無伺服器的應用程式,在整個應用程式生命週期提供自動化安全。(3015字;圖1)

參考資料:

Report: The Rise Of Global Cybersecurity Venture Funding, Crunchbase.

Cybersecurity VC funding surges to a record $11.5B in 2021. Tech Crunch, 2021/8/25.

VCs Invest Cash Piles Into The Cybersecurity Market. Cybercrime Magazine, 2021/4/9.

Darktrace shares soar 43% in London IPO as investors shrug off Deliveroo flop. CNBC, 2021/4/30.

相關文章:

1. Check Point:三重勒索、供應鏈攻擊及遠端網路攻擊持續增加

2. 從24家新創公司看科技產業趨勢

3. 全球50家未來獨角獸及趨勢

4. 12家量子新創可能成為獨角獸

5. 白宮召開資安高峰會 各產業領袖承諾投入強化資安

6. 趨勢科技:全球80%企業在未來一年內可能發生客戶資料外洩事件

--------------------------------------------------------------------------------------------------------------------------------------------