個人信用評分公司─Credit Karma (2007~ )

背景─

在美國講究信用文化,信用作為商品也滲透到人民生活,作為世界上信用經濟最為發達的國家,信用報告體系也建立在民眾的信用意識基礎上。因此,在美國有三大民營信用局透過法律的規範及監管單位的制衡掌管了近2億人的信用資料,分別為TransUnion、Equifax和Experian,而每年出售的個人信用報告達到6億份,年收入超過100億美金。

信用分數是每一個美國人一生的信用根據,開立新帳戶、安裝電話、簽發個人支票、申請信用卡、購買汽車和房子等等都需要這個分數。信用分數高的消費者不僅可以輕鬆獲得貸款,還可享受較低的利率。

2008年金融危機爆發,信用分數在申請貸款時至關重要,所以查詢信用分數的市場需求非常大,然而藉由從民營信用局查詢手續麻煩且收費高,還有部份族群因不曾持有信用卡或申請學貸,因沒有信用歷史,無法累積信用歷史而難以申請信用卡或貸款。

Kenneth認為讓用戶獲取個人信用報告應該是消費者基本的權利,促使Kenneth創立一家免費提供基礎服務網站的想法,於是Credit Karma於2008年3月網站正式上線。

創辦人─Kenneth Lin

1998年畢業於美國波士頓大學經濟與數學的學士學位,曾於大學生購物返現網站Upromise和線上貸款機構E-Loan擔任金融分析師。

Kenneth Lin於2007年6月成立Credit Karma,希望讓美國公民更容易掌握自己的信用分數和報告,且即時進行監控,進而協助更積極管理個人信用和財務狀況,截止到2016年3月,Credit Karma員工數超過250人,擁有超過100家付費企業客戶及超過4500萬美國用戶數。

傳統的信用報告及信用分數來源─

在Credit Karma出現之前,人們通常有幾種途徑獲得自己的信用分數,以便判斷自己是否有資格申請新的信用卡或貸款。

1. 免費方式:

根據美國聯邦法律規定,美國公民每十二個月都可以向這三家信用調查機構申請免費的信用報告,確認自己的紀錄是否無誤、有沒有發生被他人盜用身分等異常狀況。

2. 付費方式:

若民眾想要了解自己的信用分數,必須另外花費 (近20美元),並經過繁雜手續才能取得。

商業模式─

Credit Karma推出「信用評分與金融方案推薦」平台,主要涵蓋「Credit Karma.com」網站、「Credit Karma」App、「Credit Karma」社群平台,及其他金融工具與教育服務等。

此平台主要提供:

1. 用戶個人信用分數報告(提供查詢信用分數且能一站追蹤全部帳戶)

2. 信用警示通知(提醒用戶管理債務或財務,及帳戶防竊追蹤)

3. 金融方案推薦(依用戶信用狀況推薦客製化的金融方案,如:信用卡、貸款、人壽保險等。)

換言之,Credit Karma藉由協助用戶方便安全掌握個人信用狀況後,再量身推薦合適的金融方案:

● 介紹信用評分體系,教用戶如何改善信用分數

● 根據信用記錄推薦合適的信用卡

● 在已有貸款情況下(房貸、車貸等),根據個人情況推薦更加優惠的貸款用卡和貸款的信息指導服務

● 用卡和貸款的信息指導服務

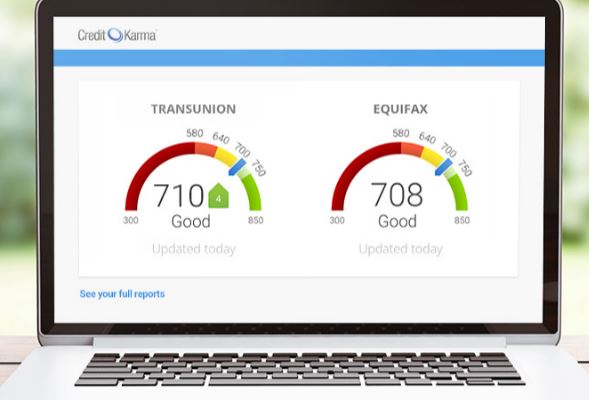

圖、Credit Karma使用介面 Source:Credit Karma 官網

目標客群─無債務者、千禧世代、新美國移民

● 無債務者沒申請過信用卡或貸款等金融方案;

● 美國千禧世代有40.5%信用分數落於最低級分;

● 新美國移民同樣不具備美國金融機構的信用歷史。

透過Credit Karma的方案,這3個族群較易於申請個人化金融方案,並積極管理自己的債務或財務,也能免費掌握自己的信用歷史並改善信用分數。

商業模式分析─Credit Karma收入來源主要是廣告、佣金

Credit Karma首先整合金融相關業者(銀行業、證券業及保險業)的方案資訊,再獲得用戶的授權同意,由Credit Karma付費給合作的信用機構(Equifax和TransUnion)取得用戶個人信用資訊。

之後一方面由Credit Karma提供信用報告等自有服務,或推薦來自合作業者的客製化金融方案給用戶;另方面金融業者則需付推薦(廣告)費用給Credit Karma,成為其主要獲利來源。

獲得推薦方案的用戶,便能申請信用卡、貸款或融資保險等,開始累積或改善個人信用歷史,同時用戶也需按照選用的金融方案,支付相應費用(如卡費、貸款或保險)給與Credit Karma合作的金融相關業者。

成功的關鍵─

● 透過此一資訊加值模式,消費者能免費且方便地掌握個人信用資訊,並獲得客製化的金融服務

● 金融業者能擴大接觸新客戶與獲利的機會;當地信用機構也可獲得額外營收

● Credit Karma的即時監測功能,讓使用者可以隨時隨地掌握自己的財務狀況,當系統偵測到異常行為,系統會立刻透過email通知使用者,以免發生身分被盜用的問題。

● Credit Karma也擔起教育者身分,傳遞金融理財訊息給客戶,包含如何挑選車貸、學貸,以及年輕情侶該避開哪些錯誤的理財觀念等。(825字;圖1)

參考資料:

- Credit Karma.

- 商業模式評析-行動金融獨角獸 蠶食既有金融企業, 中時.

- 全球信用報告體制之分析-針對美國、德國、日本、中國大陸之信用體制. 林建甫博士1 /中華經濟與金融協會

- 美國信用評分面面觀, 博聞網.

- How to use Credit Karma, the popular site that gives you real credit scores for free and shows you the best ways to save money, BUSINESS INSIDER.

本站相關文章:

- Fintech金融科技新創公司(一):Lending Club

- Fintech金融科技新創公司(二):SoFi

- Fintech金融科技新創公司(三):Moven

- Fintech金融科技新創公司(四):Wealthfront

- Fintech金融科技新創公司(五):Gusto

--------------------------------------------------------------------------------------------------------------------------------------------